サマリー

- 日本銀行のマイナス金利政策終了が近いという観測が強まり、日本国債の変動幅と利回りがともに拡大

- 日本国債は依然として、日本の投資家のポートフォリオにおける重要な戦略的資産だが、現在の状況を踏まえると、金は有効な補完資産になりうる

- ワールド ゴールド カウンシルの分析によれば、金を5%配分することにより、債券と株式に投資する日本のポートフォリオのパフォーマンスが改善する可能性がある

日銀のマイナス金利政策終了の観測が強まる

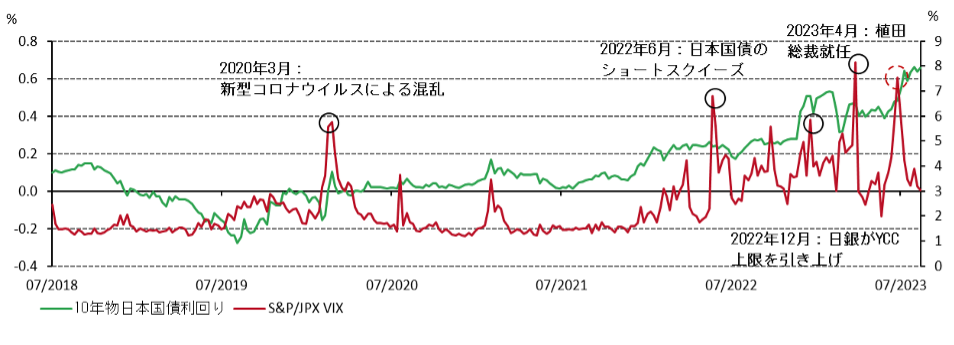

7月末、日銀のイールドカーブ・コントロール(YCC)プログラムが柔軟化されました。これは政策金利をマイナス0.1%に据え置いたまま、YCCの上限金利を実質的に2倍の1%に引き上げるもので、植田総裁の就任後、初のサプライズとなりました 1。これを受けて10年物国債の利回りが上昇し、変動幅も拡大しました(図1)。

図1:日本国債の変動幅が徐々に拡大*

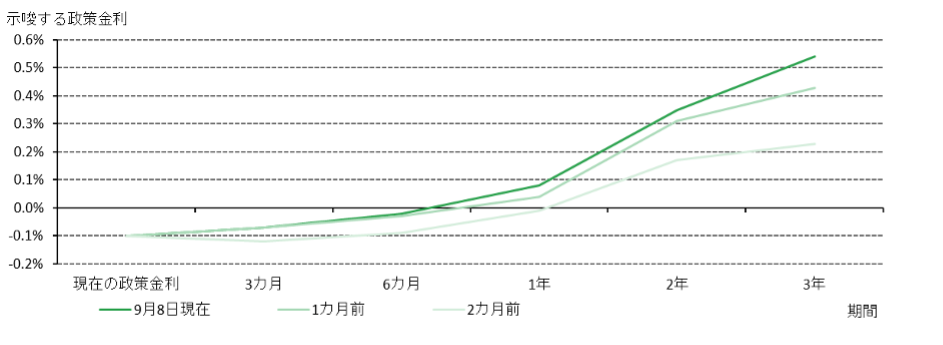

そして9月9日に報道されたインタビューにおいて、植田総裁は9月9末まで物価と賃金の上昇が続くようならば、日銀のマイナス金利政策の終了も選択肢の1つだと指摘しました2 。その結果、10年物国債の利回りは急上昇し、日銀が現在の超金融緩和政策を転換することに対する投資家の期待が高まりました(図2)。

図2:政策金利に対する投資家の期待は高まり続ける

日本円OISが示唆する政策金利、9月8日・8月8日・7月7日の比較

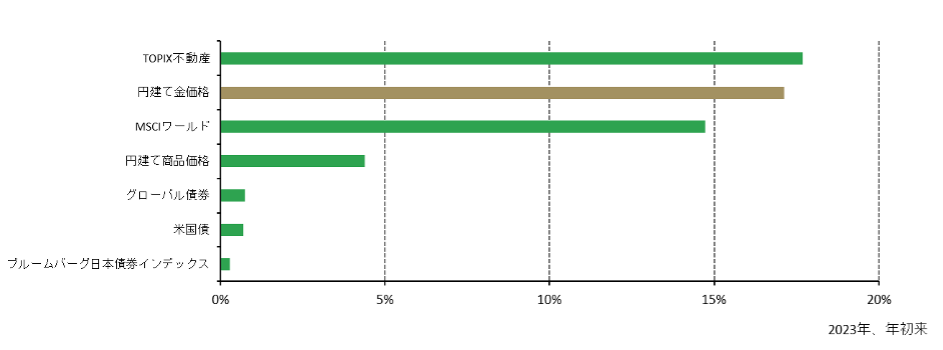

日本国債には打撃となりました。国債の利回りが急上昇したために価格が抑えられ、2023年のパフォーマンスはこれまでのところ低調です(図3)。最近3カ月は日本国債の弱さがいっそう鮮明になり、2%を超えて下落しています。金利上昇の可能性が解放されつつあることから、日本国債の価格下落リスクはポートフォリオに悪影響を与えるかもしれません。

図3:日本国債の年初来上昇幅が著しく縮小するなか、円建ての金のリターンは堅調

日本国債はポートフォリオの重要な資産であり、金はその有効な補完資産

とはいえ、多くの日本の投資家のポートフォリオにおいて債券が非常に重要な役割を果たしていることは否定できません。生命保険会社のアセットマネジャーにとって、債券は負債デュレーションマッチングの鍵を握るものです。その他の投資家にとっては、ポートフォリオ全体の変動幅を抑えることに役立つ安全な避難先資産になります。あるいは、日本国債の利回りが上昇することで満期保有益の魅力が増す投資家もいます。

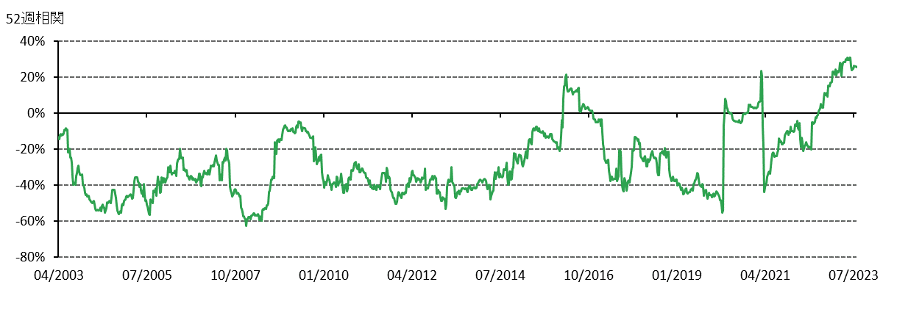

しかし最近の日銀の動きは、安全な資産としての日本国債の役割を損ないかねません。10年物国債と日本株の1年ローリング相関は、ここ数十年で最も強くなっています(図4)。その主な理由の1つは、日銀政策の正常化が進むことに対する投資家の期待です。そうなった場合、利上げ局面で通常見られることですが、債券利回りが上昇して株価は圧迫される可能性があります。

そして、もしインフレ圧力が長引き、予想を上回る状況が続けば、日銀政策の正常化が加速する可能性と、名目利回りの上昇という2つの要因により、日本国債の価格と利回りの変動幅はさらに大きくなる可能性があります。

図4:日本の国債と株式の相関関係は、ここ数十年で最も強い

10年物国債と日経平均株価の52週ローリング相関*

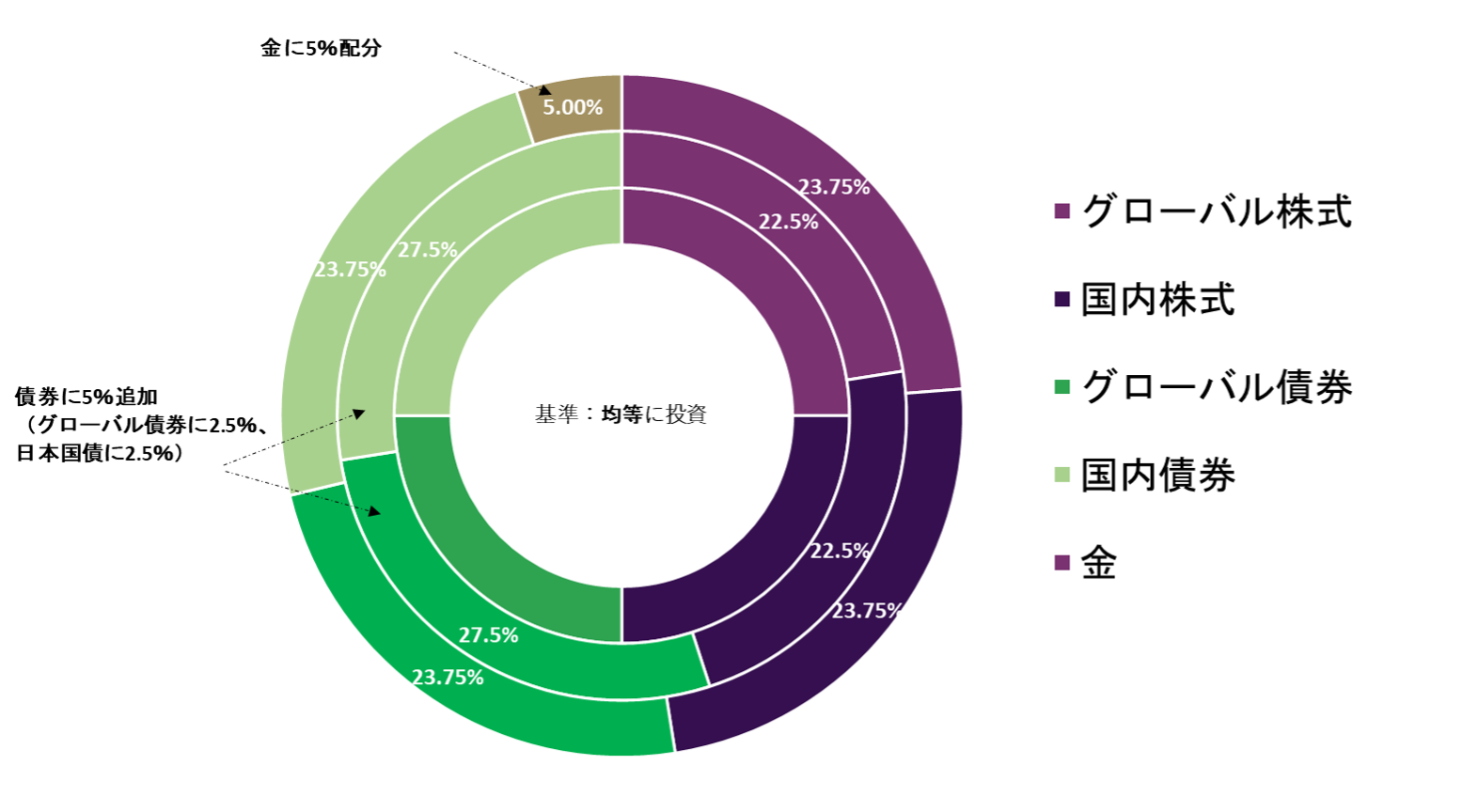

非日本円の資産として、またリスクヘッジとして、金は日本投資ポートフォリオの有効な補完資産になります。ワールド ゴールド カウンシルは、グローバル株式、国内株式、グローバル債券、国内債券に等分した仮想ポートフォリオを作成しました。そしてこのポートフォリオのパフォーマンスを、他の2つの仮想ポートフォリオ、すなわち債券の配分を5%追加したものと、金を5%配分したもの(その他の資産クラスへの配分は均等に減じる)と比較しました(図5)。

図5:3つの仮想ポートフォリオ

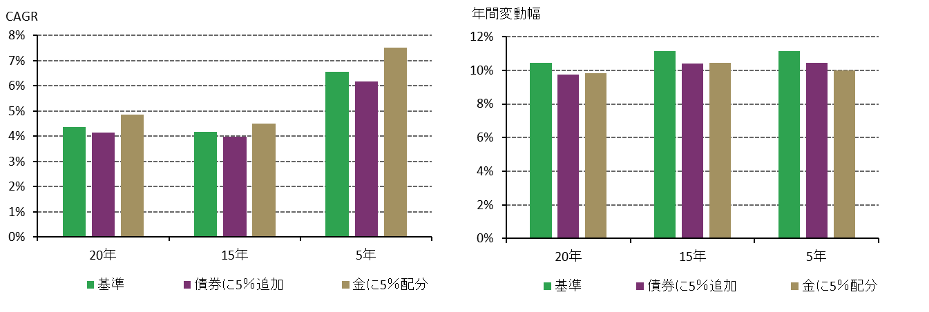

3つのポートフォリオのパフォーマンス指標をさまざまな期間で比較すると、次のことが分かりました。

- すでに債券資産が含まれるポートフォリオに債券を追加すると、全体的な変動幅はさらに小さくなるが、リターンも抑制される

- 均等に投資するポートフォリオに金を追加すると、リターンが改善するだけでなく、ポートフォリオのリスクも抑制される。ここ5年間では、それが特に顕著である

図6:すでに債券に投資しているポートフォリオに金を追加すると、リターンが改善し、リスクが抑制される

異なる期間における3つの仮想ポートフォリオのパフォーマンス*

サマリーと見通し

日本の経済や金融政策から独立し、需給の動きが安定している金は、効果的なリスクヘッジと長期的リターンという形で投資家に報いてきました。例えば円建ての金は、2022年の16%に続き、2023年1~8月には17%という目覚ましいリターンを上げて(図3)主要資産を上回りました。そしてワールド ゴールド カウンシルは2023 Mid-year Gold Outlookで、市場コンセンサスの経済シナリオにおいて、2023年の金のパフォーマンスがその長期的リターンと一致する可能性が高いことを指摘しました。

以上の分析が示すように、すでに債券に投資している日本円ポートフォリオに金を組み入れると、変動幅をさらに縮小しつつパフォーマンスの改善に寄与する可能性があります。ワールド ゴールド カウンシルは、この点と日本円での魅力的なリターンを考え合わせて、金が日本の投資家にとって国債の有効な補完資産になるものと確信しています。